Akuntansi

Neraca (Akuntansi)

Dipublikasikan oleh Ririn Khoiriyah Ardianti pada 11 Februari 2025

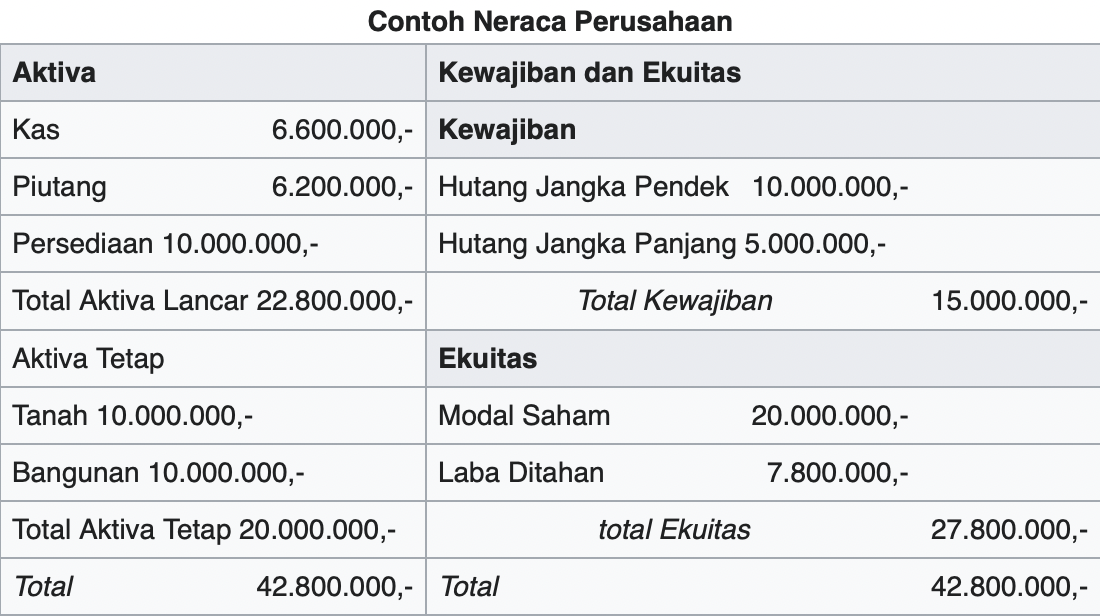

Di dalam akuntansi keuangan, neraca atau laporan posisi keuangan (bahasa Inggris: balance sheet atau statement of financial position) adalah bagian dari laporan keuangan suatu entitas yang dihasilkan pada suatu periode akuntansi yang menunjukkan posisi keuangan (kekayaan, kewajiban, dan modal) dari suatu entitas tersebut pada akhir periode tersebut. Laporan posisi keuangan akan menjadi dasar perusahaan dalam menghasilkan keputusan bisnis.

Neraca terdiri dari tiga unsur, yaitu aset, liabilitas, dan ekuitas yang dihubungkan dengan persamaan akuntansi berikut:

- aset = liabilitas + ekuitas

Informasi yang dapat disajikan di neraca antara lain posisi sumber kekayaan entitas dan sumber pembiayaan untuk memperoleh kekayaan entitas tersebut dalam suatu periode akuntansi (triwulanan, caturwulanan, semesteran atau tahunan).

Pernyataan standar keuangan sesuai dengan pernyataan standar akuntansi leuangan yang dikeluarkan oleh ikatan akuntan Indonesia disebutkan di dalam neraca:

- Perusahaan menyajikan aset lancar terpisah dari aset tidak lancar dan kewajiban jangka pendek terpisah dari kewajibanjangka panjang kecuali untuk industri tertentu diatur dalam PSAK khusus. Aset lancar disajikan menurut urutan likuiditas sedangkan kewajiban disajikan menurut urutan jatuh tempo.

- Perusahaan harus mengungkapkan informasi jumlah setiap aset yang akan diterima dan kewajiban yang dibayarkan sebelum dan sesudah dua belas bulan dari tanggal neraca.

- Apabila perusahaan menyediakan barang atau jasa dalam siklus operasi perusahaan yang dapat diidentifikasi dengan jelas, maka klasifikasi aset lancar dan tidak lancar serta kewajiban jangka pendek dan jangka panjang dalam neraca memberikan informasi yang bermanfaat dengan membedakan aset bersih sebagai modal kerja dengan aset yang digunakan untuk operasi jangka panjang.

Contoh

Sumber artikel: Wikipedia

Akuntansi

Utang

Dipublikasikan oleh Ririn Khoiriyah Ardianti pada 11 Februari 2025

Utang adalah sesuatu yang dipinjam, baik berupa uang maupun benda. Seseorang atau badan usaha yang meminjam disebut debitur. Entitas yang memberikan utang disebut kreditur. Utang termasuk dalam pembayaran yang ditangguhkan, pembayaran beberapa seri, yang dibedakan dari pembelian langsung.

Utang itu bisa dilakukan oleh entitas seperti negara, pemerintah lokal, perusahaan, dan individual. Utang Komersial secara umum termasuk di dalam pernajian kontrak terkait jumlah dan jangka waktu pembayaran baik dari sisi prinsip dan bunga pinjaman.

Loans, Bonds, notes, dan mortgages merupakan tipe dari utang. Di dalam akuntansi finansial, utang termasuk tipe dari transaksi finansial, terpisah dari ekuitas (equity). Utang merupakan pengorbanan manfaat ekonomi masa datang yang mungkin timbul karena kewajiban sekarang.

Etimologi

Kata terminologi utang pertama kali digunakan pada abad ke 13. Kata hutang berasal dari kata debt dalam kata bahasa inggris. Kata debt sendiri berasal dari kata "dette" bahasa Perancis. Namun jika ditelusuri dari bahasa Latin debitum "hal yang berutang" bentuk lanjutan dari kata dasar debere yang artinya berutang.

Istilah terkait "debtor" pertama kali digunakan dalam bahasa Inggris juga pada awal abad ke-13 istilah "dettur, dettour, (berasal) dari bahasa Prancis Kuno jalan memutar, dari bahasa Latin debitor "a debter," dari past participle batang debere he -b- dipulihkan dalam bahasa Prancis kemudian, dan dalam bahasa Inggris sekitar tahun 1560- c.1660." Dalam King James Bible, hanya satu ejaan, "debitur", yang digunakan.

Metode pencatatan utang

Ada dua metode pencatatan utang, yaitu account payable procedure dan voucher payable procedure.

- Dalam account payable procedure, catatan utang adalah berupa kartu utang yang diselenggarakan untuk setiap kreditur, yang memperlihatkan catatan mengenai nomor faktur dari pemasok, jumlah yang terutang, jumlah pembayaran, dan saldo utang.

- Dalam voucher payable procedure, tidak menggunakan kartu utang. Tapi menggunakan arsip voucher yang disimpan dalam arsip menurut abjad atau menurut tanggal jatuh temponya. Arsip bukti kas keluar ini berfungsi sebagai catatan utang. Di dalam fiqih Islam, utang piutang atau pinjam meminjam telah dikenal dengan istilah Al-Qardh. Makna Al-Qardh secara etimologi (bahasa) ialah Al-Qath’u yang berarti memotong. Harta yang diserahkan kepada orang yang berhutang disebut Al-Qardh, karena merupakan potongan dari harta orang yang memberikan hutang. (Lihat Fiqh Muamalat (2/11), karya Wahbah Zuhaili)

Sumber artikel: Wikipedia

Akuntansi

Tata Kelola Perusahaan

Dipublikasikan oleh Ririn Khoiriyah Ardianti pada 11 Februari 2025

Tata kelola perusahaan (bahasa Inggris: corporate governance) adalah rangkaian proses, kebiasaan, kebijakan, aturan, dan institusi yang memengaruhi pengarahan, pengelolaan, serta pengontrolan suatu perusahaan atau korporasi. Tata kelola perusahaan juga mencakup hubungan antara para pemangku kepentingan (stakeholder) yang terlibat serta tujuan pengelolaan perusahaan.

Pihak-pihak utama dalam tata kelola perusahaan adalah pemegang saham, manajemen, dan dewan direksi. Pemangku kepentingan lainnya termasuk karyawan, pemasok, pelanggan, bank dan kreditor lain, regulator, lingkungan, serta masyarakat luas.

Tata kelola perusahaan adalah suatu subjek yang memiliki banyak aspek. Salah satu topik utama dalam tata kelola perusahaan adalah menyangkut masalah akuntabilitas dan tanggung jawab mandat, khususnya implementasi pedoman dan mekanisme untuk memastikan perilaku yang baik dan melindungi kepentingan pemegang saham.

Fokus utama lain adalah efisiensi ekonomi yang menyatakan bahwa sistem tata kelola perusahaan harus ditujukan untuk mengoptimalisasi hasil ekonomi, dengan penekanan kuat pada kesejahteraan para pemegang saham.

Ada pula sisi lain yang merupakan subjek dari tata kelola perusahaan, seperti sudut pandang pemangku kepentingan, yang menuntut perhatian dan akuntabilitas lebih terhadap pihak-pihak lain selain pemegang saham, misalnya karyawan atau lingkungan.

Perhatian terhadap praktik tata kelola perusahaan di perusahaan modern telah meningkat akhir-akhir ini, terutama sejak keruntuhan perusahaan-perusahaan besar AS seperti Enron Corporation dan Worldcom. Di Indonesia, perhatian pemerintah terhadap masalah ini diwujudkan dengan didirikannya Komite Nasional Kebijakan Governance (KNKG) pada akhir tahun 2004.

Sumber artikel: Wikipedia

Akuntansi

Solvabilitas

Dipublikasikan oleh Ririn Khoiriyah Ardianti pada 11 Februari 2025

Solvabilitas (atau leverage ratio) adalah rasio keuangan yang mengukur kemampuan perusahaan untuk memenuhi semua kewajiban baik utang jangka pendek ataupun utang jangka panjangnya. Solvabilitas menunjukkan kemampuan perusahaan untuk melunasi seluruh utang yang ada dengan menggunakan seluruh aset yang dimilikinya. Hal ini sesungguhnya jarang terjadi kecuali perusahaan mengalami ke pailitan. Kemampuan operasi perusahaan dicerminkan dari aset-aset yang dimiliki oleh perusahaan tersebut.

Sumber artikel: Wikipedia

Akuntansi

Pembukuan

Dipublikasikan oleh Ririn Khoiriyah Ardianti pada 11 Februari 2025

Pembukuan (bahasa Inggris: Bookkeeping) adalah suatu proses pencatatan transaksi keuangan ke dalam catatan akuntansi. Transaksi meliputi penjualan, pembelian, pendapatan, dan pengeluaran oleh perseorangan maupun organisasi. Pembukuan merupakan tugas akuntansi yang paling dasar dan biasanya dilakukan oleh seorang ahli pembukuan. Pembukuan berbeda dengan akuntansi. Proses akuntansi biasanya dilakukan oleh seorang akuntan. Akuntan membuat laporan dari transaksi keuangan tercatat yang ditulis oleh ahli pembukuan.

Terdapat beberapa metode umum pembukuan, semisal sistem pembukuan masukan-tunggal dan pembukuan berpasangan, kedua-dua sistem ini dapat dilihat sebagai pembukuan "nyata". Setiap proses yang melibatkan pencatatan transaksi keuangan adalah proses pembukuan.

Ahli pembukuan

Seorang ahli pembukuan, juga dikenal sebagai pencatat akuntansi atau teknisi Mesin, ialah seseorang yang mencatat transaksi harian suatu organisasi. Seorang ahli pembukuan biasanya bertanggung jawab untuk menuliskan "buku harian". Buku harian yang dimaksud berisikan pembelian, penjualan, penerimaan, dan pengeluaran.

Ahli pembukuan bertanggung jawab untuk memastikan semua transaksi sungguh-sungguh telah tercatat di dalam buku harian, buku besar pemasok, buku besar konsumen, dan buku besar umum. Ahli pembukuan memindahkan buku-buku itu ke tingkatan neraca saldo. Seorang ahli pembukuan menyiapkan rekening pendapatan dan lembaran neraca menggunakan neraca saldo dan buku-buku besar yang sudah disiapkan oleh ahli pembukuan.

Sistem pembukuan

Dua sistem pembukuan yang umum digunakan di dunia usaha dan organisasi lainnya adalah sistem pembukuan masukan-tunggal dan pembukuan berpasangan. Sistem pembukuan masukan-tunggal hanya menggunakan akun pendapatan dan pengeluaran, dicatat terutama di dalam jurnal pendapatan dan pengeluaran. Pembukuan masukan-tunggal cocok digunakan untuk usaha mikro dan kecil. Pembukuan berpasangan memerlukan pengeposan (pencatatan) tiap-tiap transaksi dua kali, menggunakan debit dan kredit.

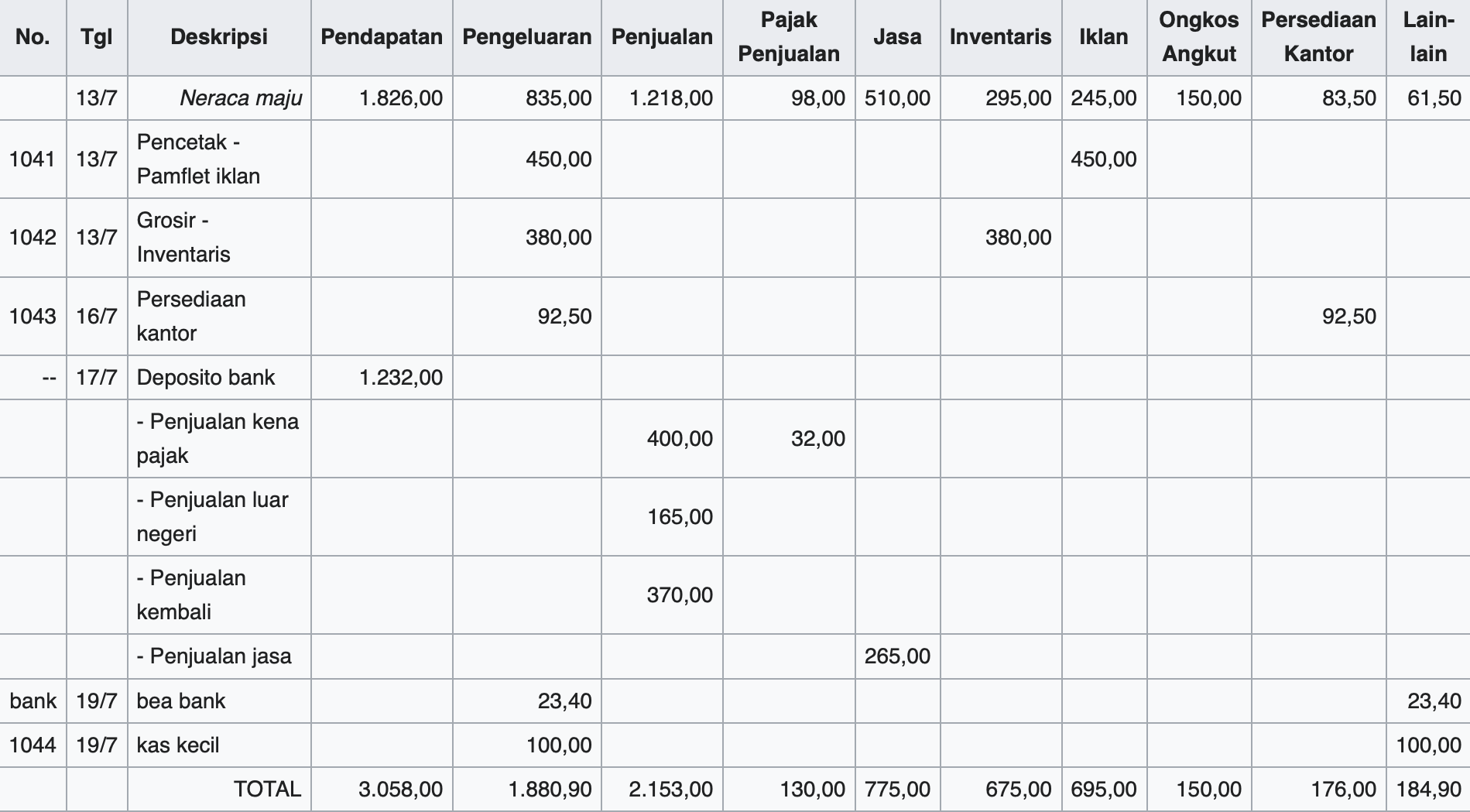

Sistem masukan tunggal

Sumber catatan pembukuan primer di dalam pembukuan masukan-tunggal adalah buku kas, sama dengan daftar rekening koran, tetapi menempatkan pendapatan dan pengeluaran ke berbagai akun pendapatan dan pengeluaran. Catatan akun yang terpisah dipelihara untuk kas mungil, status keterbayaran dan keterterimaan akun, dan transaksi-transaksi yang bersesuaian lainnya, semisal inventaris dan ongkos perjalanan.

Yang berikut ini adalah contoh jurnal pendapatan dan pengeluaran untuk pembukuan masukan-tunggal

Pembukuan akun tunggal

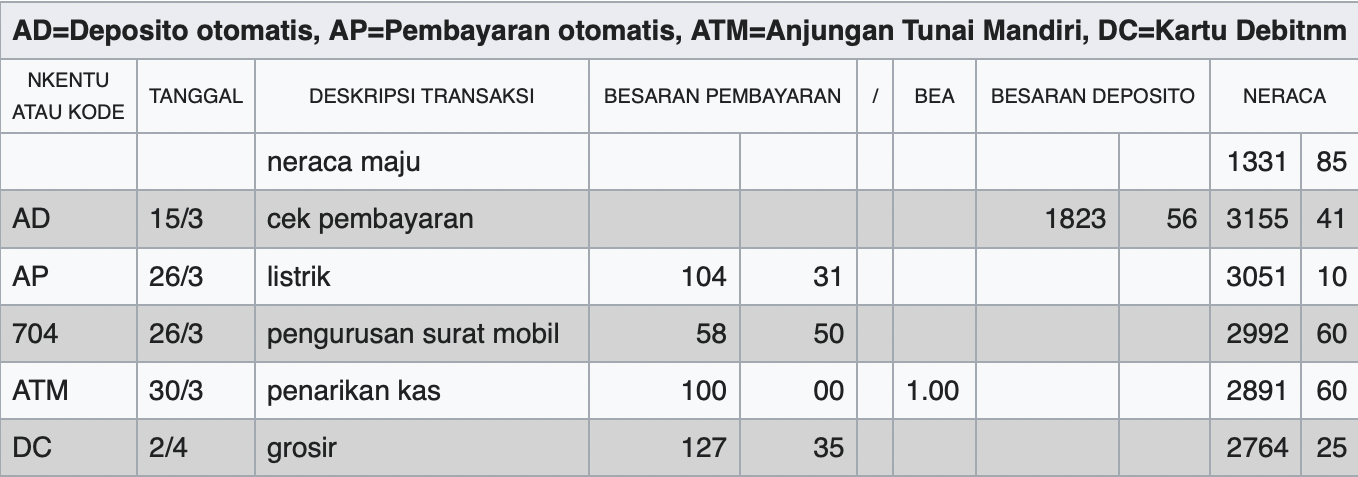

Pembukuan sederhana bagi perseorangan dan keluarga melibatkan pencatatan pendapatan, pengeluaran, dan neraca terkini di dalam buku catatan kas atau daftar akun pemeriksaan.

Yang berikut ini adalah contoh daftar akun pemeriksaan

2 . Sistem berpasangan yang sering juga disebut continental . Continental adalah pencatatan transaksi dalam 2 bagian yaitu debet dan kredit

Buku harian

Buku harian untuk konteks pembukuan adalah catatan transaksi keuangan dengan dua ciri, yakni deskriptif (tertib-kejadian) dan kronologis (tertib-waktu). Buku harian kadang-kadang disebut pula buku masukan asli (book of original entry). Perincian buku harian harus dimasukkan secara resmi ke dalam jurnal untuk memudahkan proses penghantaran (posting) ke buku besar. Buku-buku harian meliputi:

- Buku harian penjualan, untuk mencatatkan semua faktur penjualan.

- Buku harian kredit penjualan, untuk mencatatkan semua nota kredit penjualan.

- Buku harian pembelian, untuk mencatatkan semua faktur pembelian.

- Buku harian kredit pembelian, untuk mencatatkan semua nota kredit pembelian.

- Buku harian kas, biasa dikenal sebagai buku kas, untuk mencatatkan semua dana yang diterima ataupun dikeluarkan. Buku harian kas dapat dibagi ke dalam dua jenis, yakni buku harian penerimaan untuk uang yang diterima, dan buku harian pengeluaran untuk uang yang dikeluarkan.

Buku kas kecil

Buku kas kecil adalah catatan pembelian yang relatif sangat kecil dibandingkan dengan pembelian-pembelian lainnya, biasa dikendalikan oleh sistem tetap (imprest system).

- Droping KAS tanggal 24 oktober 2012 berjumlah 65 tabung. Telah didistribusikan 44 tabung.

- Laku terjual 10 tabung.

- Jumlah sisa 11 tabung.

Komputerisasi pembukuan

Komputerisasi pembukuan menghilangkan banyak buku-buku kertas yang digunakan untuk mencatatkan semua transaksi dan biasanya memanfaatkan pembukuan berpasangan. Perangkat lunak komputer mempercepat proses pembukuan.

Pembukuan online

Pembukuan online memungkinkan data dan dokumen sumber disajikan di dalam aplikasi-aplikasi berbasis web, sehingga para ahli pembukuan dan akuntan dapat bekerja dari jarak yang berjauhan. Semua masukan yang dituliskan ke dalam perangkat lunak online dicatat dan disimpan di sebuah tempat yang jauh.

Perangkat lunak online dapat diakses dari tempat manapun di dunia dan mengizinkan ahli pembukuan atau petugas pemasukan data bekerja di luar kantor. Kertas kerja dapat dikirimkan kepada ahli pembukuan atau perusahaan dapat memindai dokumen bisnis ini dan mengunggahnya (upload) ke tempat yang aman atau ke aplikasi pembukuan online pada basis rutin. Cara ini memungkinkan ahli pembukuan mengerjakan tugasnya dari kejauhan sambil memutakhirkan buku-bukunya. Para pengguna teknologi ini di antaranya:

- Pekerja yang sering berpindah tempat dapat melakukan pemindaian dan pengiriman rekening mereka semasih di jalan untuk mendapatkan penggantian dana lebih cepat.

- Organisasi-organisasi yang memiliki banyak kantor dengan departemen akuntansi terpusat mendapatkan dokumen hasil pemindaian dan mengirimkannya ke kantor pusat.

Peristilahan

Jargon footing atau casting atau totting adalah penjumlahan bilangan pada tabel berdasarkan lajur (dari atas ke bawah).

Sedangkan cross-footing atau cross-casting atau cross-totting adalah penjumlahan bilangan pada tabel berdasarkan baris (dari kiri ke kanan).

Sumber artike : Wikipedia

Akuntansi

Neraca Percobaaan

Dipublikasikan oleh Ririn Khoiriyah Ardianti pada 11 Februari 2025

Neraca percobaan atau Trial balance adalah sebuah daftar semua akun-akun dalam laporan pembukuan atau akuntansi yang berisi saldo yang terdapat pada buku besar. Daftar ini berisi nama akun dan nilainya. Nilai yang disajikan adalah saldo debit maupun kredit. Saldo debit ditampilkan di sisi (kolom) debit dan saldo kredit ditampilkan di sisi kredit.

Laporan laba rugi, laporan posisi keuangan (neraca), dan laporan keuangan lainnya dapat dihasilkan berdasarkan akun-akun yang disajikan dalam neraca percobaan.

Neraca sado percobaan adalah laporan internal dalam perusahaan yang berguna dalam sistem akuntansi dan pembukuan manual yang akan menentukan jika terdapat saldo pada neraca yang tidak seimbang, maka terdapat adanya kesalahan pada pencatatan jurnal atau neraca saldo.

Definisi

Neraca percobaan juga disebut sebagai daftar saldo. Kadang sering juga disebut dengan neraca saldo. Secara umum, neraca percobaan merupakan daftar yang memuat seluruh akun dalam pembukuan yang berisikan saldo akhir pada akhir periode akuntansi tertentu. Neraca percobaan juga diartikan sebagai pengumpulan saldo-saldo akhir dari setiap akun pada buku besar. Neraca percobaan adalah pencatatan singkat dan ringkas dari semua akun dalam buku besar akun.

Fungsi neraca saldo percobaan

Fungsi dari neraca saldo yaitu untuk memastikan bahwa semua entri yang dimasukkan ke dalam buku besar telah sesuai dan selalu seimbang. Neraca saldo akan mencantumkan saldo akhir di setiap akun yang terdapat pada buku besar umum dan jumlah total dari sisi debit dan sisi kredit harus selalu cocok dan seimbang.

Secara umum, fungsi dari neraca saldo percobaan adalah sebagai berikut:

- Untuk menyajikan data kepada pemilik usaha atau perusahaan mengenai daftar konsolidasi semua saldo buku besar.

- Merupakan metode terpendek untuk memverifikasi mengenai keakuratan data entri hitung yang dibuat dalam buku besar.

- Jumlah total sisi atau kolom debit harus sama dengan total sisi atau kolom kredit, kalau tidak sama, berarti terjadi kesalahan yang terdapat dalam beberapa akun atau pencatatan dalam jurnal.

- Membantu dalam persiapan pembuatan laporan keuangan akhir seperti: Laporan arus kas, laporan laba rugi, dan neraca.

Sumber artikel: WIkipedia