Usaha Kecil dan Menengah (UKM) memainkan peran utama di sebagian besar perekonomian, terutama di negara-negara berkembang. UKM merupakan mayoritas bisnis di seluruh dunia dan merupakan kontributor penting bagi penciptaan lapangan kerja dan pembangunan ekonomi global. Mereka mewakili sekitar 90% bisnis dan lebih dari 50% lapangan kerja di seluruh dunia. UKM formal menyumbang hingga 40% pendapatan nasional (PDB) di negara-negara berkembang. Angka-angka ini jauh lebih tinggi jika UKM informal juga disertakan. Menurut perkiraan kami, 600 juta pekerjaan akan dibutuhkan pada tahun 2030 untuk menyerap tenaga kerja global yang terus bertambah, yang menjadikan pengembangan UKM sebagai prioritas utama bagi banyak pemerintah di seluruh dunia. Di pasar negara berkembang, sebagian besar pekerjaan formal dihasilkan oleh UKM, yang menciptakan 7 dari 10 pekerjaan. Namun, akses terhadap keuangan merupakan kendala utama bagi pertumbuhan UKM, ini adalah kendala kedua yang paling banyak disebutkan yang dihadapi UKM untuk mengembangkan bisnis mereka di pasar negara berkembang dan negara berkembang.

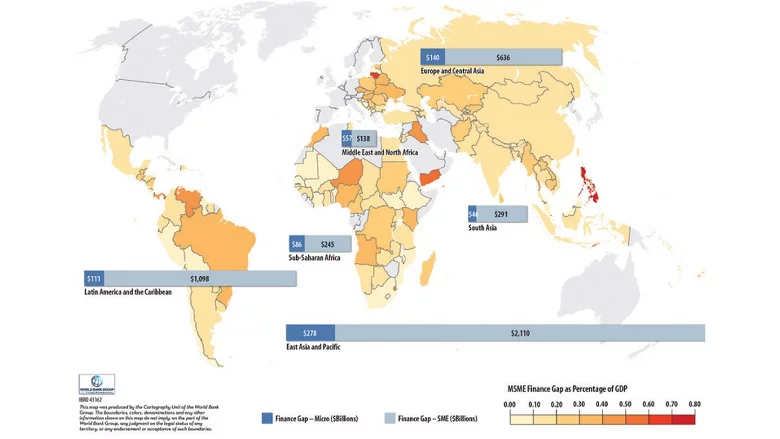

UKM lebih kecil kemungkinannya untuk mendapatkan pinjaman bank dibandingkan perusahaan besar; sebaliknya, mereka mengandalkan dana internal, atau uang tunai dari teman dan keluarga, untuk memulai dan menjalankan usaha mereka. International Finance Corporation (IFC) memperkirakan bahwa 65 juta perusahaan, atau 40% dari usaha mikro, kecil dan menengah (UMKM) formal di negara-negara berkembang, memiliki kebutuhan pembiayaan yang belum terpenuhi sebesar $5,2 triliun setiap tahunnya, yang setara dengan 1,4 kali lipat dari tingkat pinjaman UMKM global saat ini. Asia Timur dan Pasifik memiliki porsi terbesar (46%) dari total kesenjangan pembiayaan global dan diikuti oleh Amerika Latin dan Karibia (23%) serta Eropa dan Asia Tengah (15%). Volume kesenjangan sangat bervariasi dari satu wilayah ke wilayah lain. Amerika Latin dan Karibia serta kawasan Timur Tengah dan Afrika Utara, khususnya, memiliki proporsi kesenjangan keuangan tertinggi dibandingkan dengan potensi permintaan, masing-masing sebesar 87% dan 88%. Sekitar setengah dari UKM formal tidak memiliki akses ke kredit formal. Kesenjangan pembiayaan bahkan lebih besar lagi jika usaha mikro dan informal diperhitungkan.

Kesenjangan Pembiayaan UMKM Formal di Negara Berkembang

Apa yang Kami Lakukan

Salah satu bidang utama pekerjaan Kelompok Bank Dunia adalah meningkatkan akses UKM ke pembiayaan dan menemukan solusi inovatif untuk membuka sumber-sumber permodalan.

Pendekatan kami bersifat holistik, menggabungkan layanan konsultasi dan pemberian pinjaman kepada nasabah untuk meningkatkan kontribusi yang dapat diberikan oleh UKM kepada perekonomian, termasuk segmen-segmen yang belum terlayani seperti UKM yang dimiliki oleh perempuan.

Dukungan Penasihat dan Kebijakan untuk pembiayaan UKM terutama mencakup diagnosa, dukungan implementasi, advokasi global dan berbagi pengetahuan tentang praktik-praktik yang baik. Sebagai contoh yang kami sediakan;

- Penilaian sektor keuangan untuk menentukan bidang-bidang yang perlu ditingkatkan dalam aspek peraturan dan kebijakan yang memungkinkan peningkatan akses UKM yang bertanggung jawab terhadap pembiayaan

- Dukungan implementasi dari inisiatif-inisiatif seperti pengembangan lingkungan yang mendukung, desain dan pengaturan skema penjaminan kredit

- Meningkatkan infrastruktur kredit (sistem pelaporan kredit, transaksi yang dijamin dan pencatatan agunan, dan rezim kepailitan) yang dapat mengarah pada akses UKM yang lebih besar terhadap pembiayaan.

- Memperkenalkan inovasi dalam pembiayaan UKM seperti platform pinjaman elektronik, penggunaan data alternatif untuk pengambilan keputusan kredit, faktur elektronik, anjak piutang elektronik, dan pembiayaan rantai pasokan.

- Pekerjaan kebijakan, pekerjaan analitis, dan Jasa Penasihat lainnya juga dapat diberikan untuk mendukung kegiatan keuangan UKM.

- Advokasi untuk keuangan UKM di tingkat global dengan berpartisipasi dan mendukung Kemitraan Global G20 untuk Inklusi Keuangan, Dewan Stabilitas Keuangan, Komite Kredit Internasional untuk Pelaporan Kredit tentang isu-isu yang terkait dengan Keuangan UKM.

- Perangkat manajemen pengetahuan dan publikasi unggulan tentang praktik yang baik, model-model yang berhasil, dan kerangka kerja kebijakan

Operasi Pemberian Kredit:

- Jalur Kredit UKM menyediakan pembiayaan bank khusus - seringkali dengan jangka waktu yang lebih panjang daripada yang umumnya tersedia di pasar - untuk mendukung UKM dalam hal investasi, pertumbuhan, ekspor, dan diversifikasi.

- Skema Penjaminan Kredit Parsial (Partial Credit Guarantee Schemes/PCG) - desain PCG sangat penting bagi keberhasilan UKM, dan dukungan dapat diberikan untuk merancang dan memanfaatkan fasilitas tersebut.

- Pembiayaan Inovasi Tahap Awal menyediakan ekuitas dan utang/kuasi-utang untuk perusahaan baru atau perusahaan dengan pertumbuhan tinggi yang mungkin tidak dapat mengakses pembiayaan bank.

Hasil Kerja Kami

Pembiayaan UKM Tahap Awal

Di Lebanon, proyek Innovative Small and Medium Enterprises (iSME) adalah operasi pinjaman investasi senilai $30 juta yang menyediakan investasi bersama ekuitas di perusahaan-perusahaan muda yang inovatif selain jendela pendanaan hibah untuk perusahaan-perusahaan tahap awal. Hingga Agustus 2019, dana investasi bersama iSME telah menginvestasikan $10,23 juta di 22 investasi dan telah mampu meningkatkan pembiayaan bersama sebesar $25,47 juta, yang menunjukkan kemampuannya untuk menghimpun pembiayaan sektor swasta dan memperluas pasar untuk pembiayaan ekuitas tahap awal di Lebanon. Hingga saat ini, 60 dari 174 penerima hibah telah memanfaatkan pendanaan iSME untuk menggalang total $13,1 juta dari berbagai sumber pendanaan, dengan rasio leverage sebesar 5,3 kali. Secara keseluruhan, konsultasi dengan para pemangku kepentingan menunjukkan bahwa proyek iSME dapat memainkan peran yang lebih besar lagi dalam pembiayaan sektor Modal Ventura (VC) di masa depan dengan mendukung VC yang sudah ada dan para pemain baru, termasuk meningkatkan perhatian pada pendekatan dana, yang juga dapat mencakup dana pertumbuhan (tahap selanjutnya dan ekuitas swasta).

Di India, Proyek Pertumbuhan UMKM, Inovasi dan Keuangan Inklusif kami meningkatkan akses keuangan bagi UMKM di tiga segmen yang penting namun kurang terlayani: tahap awal/startup, jasa, dan manufaktur. Sebuah jalur kredit sebesar $500 juta, yang diberikan kepada Small Industry Development Bank of India (SIDBI), dirancang untuk menyediakan sumber pendanaan jangka panjang yang terjangkau bagi UMKM yang kurang terlayani. Bantuan teknis sekitar $3,7 juta melengkapi komponen pinjaman dan berfokus pada peningkatan kapasitas SIDBI dan lembaga keuangan yang berpartisipasi (PFI). Selain membiayai UMKM secara langsung, dengan total pinjaman sebesar $265 juta, proyek ini mendorong batas-batas pembiayaan UMKM melalui pengembangan metode peminjaman inovatif yang mengurangi waktu penyelesaian, menjangkau lebih banyak UMKM yang kurang terlayani, dan menarik lebih banyak pembiayaan dari sektor swasta. Proyek ini juga menjangkau nasabah baru, UMKM yang dimiliki oleh perempuan, dan UMKM di negara-negara berpenghasilan rendah. Proyek ini mendukung SIDBI untuk meningkatkan Dana Dana untuk Startup, yang bertujuan untuk secara tidak langsung menyalurkan $ 1,5 miliar kepada startup pada tahun 2025. Platform "pinjaman tanpa kontak" SIDBI, sebuah agregator pinjaman UMKM digital dan platform perjodohan, telah mengumpulkan $1,9 miliar pembiayaan sektor swasta untuk UMKM, menjadikannya pemberi pinjaman online terbesar di India.

Jalur Kredit

Di Yordania, dua lini kredit Kelompok Bank Dunia bertujuan untuk meningkatkan akses keuangan bagi UMKM dan pada akhirnya berkontribusi pada penciptaan lapangan kerja. Fasilitas kredit sebesar $70 juta mendorong pertumbuhan dan perluasan usaha baru dan usaha yang sudah ada, meningkatkan jangkauan ke UMKM, 58% di antaranya berada di luar Amman dan 73% dikelola oleh perempuan. Kredit ini mengalokasikan 22% dari total dana untuk perusahaan baru. Proyek ini membiayai 8.149 UMKM, menciptakan 7.682 lapangan kerja, di mana 79% di antaranya mempekerjakan kaum muda dan 42% mempekerjakan perempuan. Pembiayaan tambahan sebesar $50 Juta berjalan dengan baik untuk mencapai tujuan yang telah ditetapkan. Sebesar $45,2 juta telah dipinjamkan kepada 3.345 UMKM melalui sembilan bank yang berpartisipasi. Proyek ini secara khusus memberikan manfaat bagi perempuan, yang mewakili 77% dari penerima manfaat proyek, dan kaum muda (48% dari penerima manfaat proyek), serta meningkatkan jangkauan geografis, karena 65% UMKM berada di Gubernuran di luar Amman.

Di Nigeria, Proyek Pembiayaan Pembangunan mendukung pendirian Development Bank of Nigeria (DBN), sebuah lembaga pembiayaan pembangunan grosir yang akan menyediakan pembiayaan jangka panjang dan jaminan kredit parsial kepada perantara keuangan yang memenuhi syarat untuk memberikan pinjaman kepada UMKM. Proyek ini juga mencakup bantuan teknis kepada DBN dan bank-bank komersial yang berpartisipasi dalam mendukung penurunan skala operasi mereka ke segmen UMKM yang kurang terlayani. Hingga Mei 2019, lini kredit Development Bank of Nigeria kepada PFI untuk pinjaman langsung kepada UMKM telah menyalurkan US$243,7 juta, menjangkau hampir 50.000 peminjam, di mana 70% di antaranya adalah perempuan, melalui 7 bank dan 10 bank keuangan mikro.

Jaminan Kredit Parsial

Di Maroko, proyek Pengembangan UMKM bertujuan untuk meningkatkan akses keuangan bagi UMKM dengan mendukung penyediaan penjaminan kredit dengan memungkinkan penyedia penjaminan kredit parsial dalam sistem keuangan Maroko untuk meningkatkan produk penjaminan UMKM yang sudah ada dan memperkenalkan produk penjaminan baru yang ditujukan bagi usaha kecil (VSE). Sebagai hasil dari proyek ini, jumlah dan volume kredit UMKM diperkirakan telah meningkat masing-masing sebesar 88% dan 18% sejak akhir tahun 2011. Volume kumulatif pinjaman yang didukung oleh penjaminan selama masa proyek diperkirakan mencapai $3,28 miliar. Dengan pinjaman yang meningkat secara signifikan yang didukung oleh penjaminan, PFI dapat terus membangun pengetahuan mereka tentang nasabah UMKM, menyempurnakan sistem mereka untuk melayani mereka secara lebih efektif dan efisien. Berkat penjaminan, banyak peminjam pertama kali dapat membangun sejarah kredit, yang memudahkan mereka untuk mendapatkan pinjaman di masa depan.

Mendukung UKM yang Dimiliki Perempuan

Di Ethiopia, Women Entrepreneurship Development Project (WEDP) adalah operasi IDA yang menyediakan pinjaman dan pelatihan bisnis bagi pengusaha perempuan yang berorientasi pada pertumbuhan di Ethiopia. Setelah mengidentifikasi kesenjangan pembiayaan 'missing middle' yang terus-menerus terjadi bagi pengusaha perempuan di Ethiopia, WEDP diluncurkan sebagai operasi peningkatan kapasitas lembaga keuangan mikro (LKM), membantu LKM terkemuka di Ethiopia memperkenalkan produk pinjaman tanggung gugat individu yang lebih besar yang disesuaikan untuk pengusaha perempuan. Pinjaman WEDP dilengkapi dengan penyediaan pelatihan bisnis yang inovatif dan berorientasi pada pola pikir bagi para pengusaha perempuan. Hingga Oktober 2019, lebih dari 14.000 pengusaha perempuan telah mengambil pinjaman dan lebih dari 20.000 berpartisipasi dalam pelatihan bisnis yang disediakan oleh WEDP. 66% klien WEDP adalah peminjam pertama kali. Sebagai hasil dari proyek ini, LKM yang berpartisipasi meningkatkan jumlah pinjaman rata-rata sebesar 870% menjadi $11.500, mengurangi persyaratan agunan dari rata-rata 200% dari nilai pinjaman menjadi 125%, dan mulai menyalurkan $30,2 juta dana mereka sendiri sebagai pinjaman WEDP. Rata-rata pinjaman WEDP telah menghasilkan peningkatan lebih dari 40% keuntungan tahunan dan hampir 56% lapangan kerja bersih bagi pengusaha perempuan Ethiopia.

Di Bangladesh, Proyek Akses Keuangan untuk UKM Perempuan bertujuan untuk menciptakan lingkungan yang memungkinkan untuk memperluas akses keuangan bagi UKM perempuan (WSME) dengan mendukung pembentukan skema penjaminan kredit (CGS), penerbitan Kebijakan UKM, dan memperkuat kapasitas regulator dan sektor. Proyek ini mendukung penerbitan Kebijakan UKM Bangladesh yang pertama. Kebijakan UKM komprehensif pertama Bangladesh diluncurkan pada Desember 2019 melalui upaya bersama dalam pekerjaan hulu tingkat tinggi, peningkatan kapasitas regulator, dan perumusan rekomendasi utama dengan lensa gender yang lebih tajam. Di Bangladesh, terdapat kesenjangan pembiayaan sebesar $2,8 miliar di sektor UMKM, di mana 60% kebutuhan pembiayaan UKM perempuan tidak terpenuhi, dan kurangnya akses terhadap agunan merupakan salah satu penghalang utama. Bangladesh tidak memiliki kebijakan tunggal dengan rencana sistemik untuk meningkatkan pembiayaan UKM. Dengan hampir 10 juta UKM yang berkontribusi terhadap 23% PDB, 80% pekerjaan di sektor industri dan 25% dari total tenaga kerja, Kebijakan Keuangan UKM akan memainkan peran penting dalam meningkatkan pembiayaan UKM.

Sewa Guna Usaha

Di Ethiopia dan Guinea, Kelompok Bank Dunia mendukung pemerintah setempat dalam menciptakan kerangka kerja yang kondusif untuk meluncurkan dan mengembangkan operasi sewa guna usaha, serta menarik investor, guna meningkatkan akses keuangan bagi UKM. Hal ini dilakukan dengan bekerja di tingkat makro, mezzo, dan mikro, mendukung pemerintah dengan reformasi hukum dan peraturan, serta bekerja sama dengan para pelaku industri untuk menciptakan kemitraan teknis dan meningkatkan kesadaran dan kapasitas pasar. Di Ethiopia, proyek ini menghasilkan fasilitas kredit senilai $200 juta yang mendukung 7 intuisi sewa guna usaha dan memperkenalkan 4 produk sewa guna usaha baru ke pasar: sewa guna usaha, sewa pembiayaan, sewa guna usaha mikro, dan sewa guna usaha kecil. Hingga Juni 2019, 7.186 UMKM telah mengakses pembiayaan senilai lebih dari $147 juta. Proyek di Guinea mendukung adopsi undang-undang sewa guna usaha nasional dan pedoman kehati-hatian yang menyertainya untuk sewa guna usaha, yang pada gilirannya, telah membantu 3 perusahaan untuk meluncurkan operasi sewa guna usaha. Hingga saat ini, lembaga-lembaga tersebut telah mendukung 31 UKM melalui pencairan sewa guna usaha senilai $25 juta.

Dengan Siapa Kami Bekerja

Dengan memanfaatkan pengetahuan ahli kami, kami bekerja secara global dengan para pemangku kepentingan publik dan perantara sektor swasta dalam kemitraan dengan organisasi pembangunan multilateral dan bilateral lainnya untuk mendukung pengembangan Keuangan UKM di pasar negara berkembang dan negara berkembang.

Disadur dari: www.worldbank.org